Cash, actions, obligations...🤷♀️

"J'ai besoin de quoi ?" // Temps de lecture = environ 10 min.

Pour les nouveaux arrivants, voici un petit rappel (les autres, passez directement au texte sous ce bloc en italique) :

Snowball c’est quoi ?

snowball c’est une newsletter pour toutes celles et ceux qui veulent apprendre des choses concrètes et relativement facile à mettre en place dans leurs finances personnelles. Pas forcément pour devenir riche ou pour partir à la retraite à 35 ans, mais peut-être juste pour mettre de l’argent de côté et investir afin de commencer à se créer un patrimoine pour x ou y raisons.

Je vous partagerai essentiellement mes expériences en étant le plus concret possible, mais sans vous garantir que ce que j’ai pu réaliser dans le passé se réalisera forcément dans le futur. Sachez que tout investissement comporte des risques et que je ne suis pas un conseiller. Je suis un simple mortel qui vous partage ses expériences.

Quelqu’un vous a transféré cette newsletter ? Inscrivez vous ici 👇.

Et si vous voulez supporter le projet vous pouvez m’offrir un café ☕️

Bonjour à tous snowballers !

J’espère que vous allez bien et que vous êtes prudents pendant cette parenthèse hors du temps et de l’espace.

Toutes mes excuses, je devais envoyer cette newsletter la semaine dernière, mais le contexte m’a fait prendre du retard.

Est-ce que vous avez commencé à mettre en place un petit budget suite à la première édition que vous pouvez retrouver en cliquant ici ?

Un énorme merci. Vous avez été nombreux à me faire des retours. C’est précieux alors continuez en répondant simplement à cet email !

Le sujet de cette semaine est à la fois simple et complexe.👇

Comment composer son portefeuille d’investissement

Pfiou…what a ride!

Vous avez certainement vu les différents marchés s’écrouler. Pétrole, actions, valorisations de startups…

Une belle illustration :

Ou encore celle-ci :

Vous devez donc comprendre le risque qui peut exister si vous vous retrouvez dans la situation où vous avez besoin de cash et que vos investissements fondent du jour au lendemain.

Quelqu’un qui aurait investi 10 000€ en janvier 2020 dans le CAC 40 aurait perdu 3700€ environ aujourd’hui. 😱

Je suppose que vous connaissez tous l’expression :

Il ne faut pas mettre tous ses œufs dans le même panier.

L’idée est simple. Investir comporte des risques. Ces risques peuvent être mitigés (mais pas éliminés) en diversifiant son portefeuille. La diversification peut passer par la géographie, par les types de produits financiers, mais aussi par les secteurs dans lesquels on peut investir.

Avant de continuer laissez-moi vous présenter Le Bloc Gris. Quand je définirai un sujet, il apparaîtra dans un bloc gris comme celui-ci. 👇

Définition Portefeuille : Pour les néophytes, quand je parlerai de portefeuille cela peut vouloir dire plusieurs choses :

- Portefeuille d'actions : les différentes actions que vous possédez. Par exemple 100 actions Apple, 200 Française Des Jeux, 50 Renault... ;

- Portefeuille de cryptomonnaies : les différentes cryptomonnaies que vous possédez dans un ou plusieurs portefeuilles (communément appelez wallets). Par exemple : 0.03 bitcoin, 2 Ethereums, 10 BATs... ;

- Portefeuille d'investissements : celui-ci est beaucoup plus large. Il peut inclure votre portefeuille d'actions, votre portefeuille immobilier, votre portefeuille de métaux, votre cash, etc.

- Portefeuille ....

Pourquoi un portefeuille diversifié est-il moins risqué qu’un portefeuille composé à 100 % d’actions par exemple ?

Je n’entrerai pas dans le détail, mais imaginez simplement qu’il existe des centaines de marchés avec des centaines de produits à l’intérieur et que ces produits ont des prix qui sont liés à l’offre et à la demande.

Selon les conditions économiques, l’attractivité du produit, l’environnement politique, l’espérance de gains par rapport à une revente future, ou simplement par rapport à l’irrationalité Humaine, l’offre et la demande peuvent augmenter ou diminuer. Ces variations d’offre et de demande font que les prix évoluent de façons plus ou moins importantes et surtout, pas de la même façon d’un marché à l’autre.

C’est pour cette raison qu’avoir plusieurs investissements dans plusieurs marchés est une façon de lisser les variations de son portefeuille. Vous limitez vos gains, mais vous limitez aussi vos pertes (#FlattenTheCurve). Prenons une partie de mon portefeuille d’actions par exemple.

Vous voyez que suite à la situation actuelle, certaines sont dans le rouge et d’autres dans le vert. Impossible de prédire à coup sûr lesquelles seront positives ou négatives sur du long terme et dans quelles proportions.

Au mieux, vous pouvez avoir des décisions très éclairées, mais partez du principe que vous aurez souvent tort et que la loi de Pareto s’appliquera à votre portefeuille.

Définition Loi de Pareto : selon wikipedia, Le principe de Pareto, aussi appelé loi de Pareto, principe des 80-20 ou encore loi des 80-20, est un phénomène empirique constaté dans certains domaines : environ 80 % des effets sont le produit de 20 % des causes.Dans notre cas cela signifie que 80 % de votre “plus-value” proviendra d’environ 20 % de vos investissements.

Je vais maintenant vous donner un certain nombre d’étapes que j’ai suivi pour déterminer la répartition de mes investissements.

Étape 1 : déterminer son Worst Case Scenario. Que peut-il vous arriver dans le pire des mondes ?

C’est pour moi la plus importante. Celle qui définit un peu la base de tout et surtout la règle numéro 2 (qui est la deuxième plus importante).

Imaginez le pire scénario possible : demain vous perdez votre boulot, votre appart/maison, votre mari ou votre femme, etc.

Qu’est-ce qu’il se passe dans cette situation ?

Vous pouvez retourner chez vos parents et retrouver un boulot très rapidement ? Pas rapidement ? Même un petit boulot ? Vous ne pouvez pas retourner chez vos parents ? Retrouver un boulot risque d’être difficile ?

Si je me prends comme exemple, mon risque est faible dans ce scénario catastrophe. Je peux retourner chez mes parents et je peux retrouver du boulot assez rapidement (j’espère).

Étape 2 : définir le montant de son filet de sécurité. Son épargne liquide.

Avant de tout flamber dans des cryptomonnaies, selon le worst case scenario que vous avez déterminé vous pourrez définir la taille de votre filet de sécurité.

En gros, c’est le montant que vous devez avoir de disponible instantanément (dans un placement extrêmement liquide) pour être en sécurité en cas de coup dur.

Ce placement liquide doit pouvoir être accessible quasi instantanément et surtout non sujet à des variations trop importantes (volatilité).

Définition liquidité : plus un investissement est liquide, plus il est facile de le transformer en cash. La liasse de billets sous votre matelas est donc le plus liquide de tous les investissements. Le cash sur votre compte bancaire est le deuxième plus liquide. L’épargne sur Livret A est à peine moins liquide, car vous devez transférer vers le compte courant avant de pouvoir dépenser cette épargne. L’immobilier est très peu liquide. Il peut s’écouler plusieurs mois/années avant la vente d’un bien et l’obtention du cash sur votre compte. Combien dois-je mettre de côté pour mon filet de sécurité ?

Si on part du principe qu’un salaire peut faire vivre votre foyer environ 1,5 mois si vous vous serrez la ceinture nous pouvons dire que :

Si peu de risques dans votre worst case scenario (forte employabilité, sécurité de l’emploi, etc.) —> 1,5 / 2 mois de salaire disponible instantanément ;

Si votre worst case scenario est moyennement risqué —> environ 4 mois de salaire ;

Si votre worst case scenario est extrêmement risqué (vous avez une famille et/ou vous êtes freelance et/ou faible employabilité, etc.) —> 6 à 8 mois de salaire.

Attention ! C’est une règle pour faciliter le calcul mais il faut adapter cela à votre niveau de dépenses au niveau du foyer. Si, par exemple, votre foyer est composé d’un conjoint qui ne travaille pas et de 3 enfants en bas âge, alors il faudra le prendre en compte. Est-ce que 6 à 8 mois de salaire peuvent faire vivre ce foyer plusieurs mois ? Si ce n’est pas le cas il faudrait économiser davantage.

Mon cas : j’ai aujourd’hui sur mon livret A, 5000€ soit 1,5 mois de salaire environ qui me permettraient de vivre environ 3 mois sans revenus

Étape 3 : déterminer son niveau de risque investisseur.

OK. Maintenant que vous savez combien vous devez avoir en cash, vous allez devoir déterminer votre risque investisseur.

Voici un petit questionnaire bien foutu (et plutôt simple) inspiré par la banque américaine Charles Schwab. Elle gère aujourd’hui plus de 3 trillions de dollars d’investissements.

Fun fact : l’entreprise était au début, dans les années 60, une simple Newsletter envoyée à 3000 personnes qui payaient un abonnement de 84 $ / an.

Vous pouvez remplir ce questionnaire ci-dessous pour découvrir le niveau de risque qui vous correspond. Il est essentiellement orienté produits financiers mais c’est un bon indicateur pour le reste de vos investissements.

Sachez que votre profil peut évoluer selon les périodes de votre vie (évolution de votre salaire, vos projets court-terme, etc.). Un jeune actif de 25 ans n’investira pas pareil qu’une personne de 35 ans qui attend un enfant. Les risques et besoins sont différents.

Étape 4 : déterminer la composition de son portefeuille d’investissements.

Vous connaissez maintenant votre propension au risque, le niveau d’épargne liquide dont vous avez besoin ET votre capacité d’épargne (calculée grâce à la première édition de snowball).

Les exemples qui vont suivre ne sont que des exemples, vous pouvez créer votre propre répartition. Voyez ce qui suit plutôt comme un guide.

Vous n’êtes pas obligés de lire tous les cas. Regardez seulement celui qui vous intéresse suite au résultat de l’étape 3.

De plus, cela ne concerne pas la répartition dans chaque sous-portefeuilles. Par exemple si vous êtes un profil risqué avec 40 % d’actions, il existe aussi une répartition du risque dans votre portefeuille d’actions (actions d’entreprises de l’industrie pharmaceutique, énergétique, banques, etc.). Je ne parlerai pas de ça aujourd’hui, mais dans une prochaine édition.

Cas 1 : votre score d’horizon temporel est inférieur à 3.

Ce scénario signifie que vous allez avoir besoin de cash rapidement. Vous ne pouvez donc pas investir dans des instruments volatiles pour éviter de perdre de l’argent.

Définition Volatilité : selon Wikipedia La volatilité (en finance) est l'ampleur des variations du cours d'un actif financier. Elle sert de paramètre de quantification du risque de rendement et de prix d'un actif financier. Lorsque la volatilité est élevée, la possibilité de gain est plus importante, mais le risque de perte l'est aussi. Il ne caractérise pas l'indécision du marché à un instant donné, mais l'ampleur des variations de cours, à la hausse comme à la baisse, qui traduisent notamment des changements d'anticipations.Mon conseil serait donc :

Votre filet de sécurité : entre 1,5 et 8 mois de salaire en épargne (CF étape 2), type livret A, ou encore mieux, sur des livrets boostés. Cliquez ici pour accéder à une liste intéressante de ces livrets ;

60 % de votre capacité d’épargne dans des obligations d’État (ou fonds obligataire) à court terme (maturité de 5 ans ou moins) ;

Définition Obligation : Tout comme les particuliers, les sociétés et les gouvernements ont besoin d’emprunter de l’argent pour financer leurs projets. La solution est donc de lever de l’argent en émettant des obligations sur les marchés financiers. Ainsi, des milliers d’investisseurs prêtent chacun une portion du capital.

Une obligation est un titre de dette émis par une entreprise ou un État donnant droit à l’investisseur au versement d’un intérêt annuel appelé coupon et au remboursement du titre à l’échéance. Le montant de ce coupon, comme l’échéance de l’obligation, sont fixés dès le départ et donc connus de l’investisseur au moment de la souscription. 30 % en épargne liquide sur un livret boosté ;

10 % sur des placements risqués (actions par exemple) via des applications simples et rapides d’utilisation commet Revolut par exemple.

Exemple : je gagne 1900€ net par mois. Je suis fonctionnaire, je prévois d’avoir un enfant dans les deux prochaines années, je vais donc avoir besoin d’argent assez rapidement (achat immobilier, achats divers pour le nouveau né, etc.).

Filet de sécurité = 4 mois de salaire = 7600€ ;

Capacité d’épargne = 300€/mois ;

180€/mois en obligations ou fonds obligataire ;

90€/mois en cash ;

30€/mois en placements risqués.

Cas 2 : profil conservateur

Ce scénario signifie que votre profil temporel est un peu plus lointain, mais que votre propension au risque est plutôt faible. Votre profil peut accepter un peu plus de volatilité tout en garantissant très peu de pertes potentielles de votre capital investit.

Votre filet de sécurité : entre 1,5 et 8 mois de salaire en épargne (CF étape 2), type livret A, ou encore mieux, sur des livrets boostés. Voici une liste intéressante ici ;

50 % sur des actifs très peu risqués (obligations d’État, livrets boostés) ;

40 % sur l’immobilier ou l’art (crowd funding immobilier, investissement locatif, SCPI, etc.) ;

10 % sur des placements risqués (actions.) via des applications simples et rapides d’utilisation commet Revolut par exemple.

Exemple : je gagne 2900€ net par mois. Je suis directrice de projet, je prévois d’acheter ma résidence dans les cinq prochaines années avec mon conjoint.

Filet de sécurité = 2 mois de salaire = 5800€ ;

Capacité d’épargne = 500€/mois ;

250€/mois obligations/fonds obligataires/livrets boostés ;

200€/mois immobilier ou art ;

50€/mois en placements risqués.

Cas 3 : profil modérément conservateur.

Très proche du conservateur avec un horizon temporel plus lointain ou une propension au risque plus élevée de par sa situation.

Votre filet de sécurité : entre 1,5 et 8 mois de salaire en épargne (CF étape 2), type livret A, ou encore mieux, sur des livrets boostés. Voici une liste intéressante ici ;

30 % sur des actifs très peu risqués (obligations d’État, livrets boostés) ;

30 % sur l’immobilier/art (crowd funding immobilier, investissement locatif, SCPI, etc.) ;

40 % sur des placements risqués (actions) via des applications simples et rapides d’utilisation commet Revolut par exemple ou des produits dédiés (nous en reparlerons).

Exemple : je gagne 1800€ par mois. Pas de famille, pas de gros projets avant une dizaine d’années.

Filet de sécurité = 2 mois de salaire = 3600€ ;

Capacité d’épargne = 200€/mois ;

60€/mois obligations/fonds obligataires ;

60€/mois immobilier / art ;

80€/mois en actions, ou fonds d’actions.

Cas 4 : profil modérément agressif.

Votre horizon temporel est long. Vous n’avez pas peur de conserver vos positions longtemps, de passer par des moments de volatilité. Vous êtes prêt à perdre une partie de votre capital pour réaliser de plus gros rendements.

Votre filet de sécurité : entre 1,5 et 8 mois de salaire en épargne (CF étape 2), type livret A, ou encore mieux, sur des livrets boostés. Voici une liste intéressante ici ;

10 % sur des actifs très peu risqués (obligations d’État, livrets boostés) ;

20 % sur l’immobilier (crowd funding immobilier, investissement locatif, SCPI, etc.) ;

60 % sur des placements risqués (actions) via des services dédiés ;

10 % sur des placements très risqués (startups, cryptomonnaies…).

Exemple : j’ai 35 ans, je vis en couple, mon salaire mensuel est de 4000€ et je n’ai pas de gros projets à venir.

Filet de sécurité = 2 mois de salaire = 8000€ ;

Capacité d’épargne = 1400€/mois ;

140€/mois obligations/fonds obligataires ;

280€/mois immobilier ;

840€/mois en actions, ou fonds d’actions ;

140€/mois en placements très risqués (startups, cryptomonnaies…).

Cas 5 : profil agressif.

Votre horizon temporel est long. Vous n’avez pas peur de garder vos positions longtemps, de passer par des moments de très forte volatilité. Vous êtes prêt à “perdre” tout votre capital dans l’espoir de très gros rendements.

Votre filet de sécurité : entre 1,5 et 8 mois de salaire en épargne (CF étape 2), type livret A, ou encore mieux, sur des livrets boostés. Voici une liste intéressante ici ;

10 % sur des actifs très peu risqués (obligations d’État, fonds obligataires…) ;

10 % sur l’immobilier / art (crowd funding immobilier, investissement locatif, SCPI, etc.) ;

60 % sur des placements risqués (actions) via des services plus complexes ;

20 % sur des placements très risqués (startups, cryptomonnaies…).

Exemple : j’ai 55 ans, je vis en couple, les enfants sont partis et j’ai déjà un bon patrimoine de côté. Mon salaire mensuel est de 3500€ et je n’ai pas de gros projets à venir.

Filet de sécurité = 6 mois de salaire = 21 000€ ;

Capacité d’épargne = 1000€/mois ;

100€/mois obligations/fonds obligataires… ;

100€/mois immobilier ;

600€/mois en actions, ou fonds d’actions ;

200€/mois en placements très risqués (startups, cryptomonnaies…).

Les différents cas que je viens de vous exposer sont des exemples pour vous guider. Vous pouvez évidemment adapter ces derniers à votre situation. Certains ont des besoins de cash sur des périodes courtes (vacances, achats divers, etc.) et il faut donc adapter son budget. Nous en reparlerons une prochaine fois lorsque nous aborderons l’objective-based investing (investir en fonction de ses objectifs).

“Et concrètement je fais quoi ?”

Concrètement je peux vous conseiller de faire ça :

Déterminez si votre situation est risquée ou pas ? C’est quoi votre worst case scenario si vous perdez votre boulot, votre appartement… ?

Quel est le montant de votre filet de sécurité ? Grâce à (1) vous savez combien vous devez épargner pour vous sentir en sécurité. Allez en (3) ;

Est-ce que vous avez la somme de votre filet de sécurité (2), disponible en cash ? Si oui allez en (4). Sinon allez en (5) ;

Vous avez le montant de votre filet de sécurité disponible en cash, placez cette somme sur un livret A ou un livret boosté si ce n’est pas déjà fait et allez en (6) ;

Vous n’avez pas le montant de votre filet de sécurité en cash. Avez-vous d’autres investissements que vous pourriez transformer en cash (actions, obligations, etc.) ? Des choses inutiles à vendre ? Par exemple cette moto qui traîne dans votre garage depuis trois ans. Sinon, il va falloir économiser tous les mois pour obtenir ce filet de sécurité. Une fois que vous avez ce matelas allez en (6) ;

Selon votre profil de risque vous allez pouvoir commencer à investir tous les mois l’épargne dégagée grâce à la gestion de votre budget. Pour investir, plusieurs solutions s’offrent à vous. J’en parlerai dans les prochaines éditions.

[BONUS] Si vous êtes en (5), donc que vous devez constituer ce filet de sécurité tous les mois pendant x mois et que vous trouvez ça très ennuyant, alors je vous conseille de mettre entre 60 % et 80 % de ce que vous pouvez épargner tous les mois dans ce filet de sécurité. Mettez les 20-40 % restant dans des investissements qui correspondent à votre profil d’investisseur (actions, obligations, crypto, etc.).

Mon cas (moi Yoann) : profil plutôt agressif

Je vous parlerai plus longuement de ces différents investissements dans les prochaines éditions.

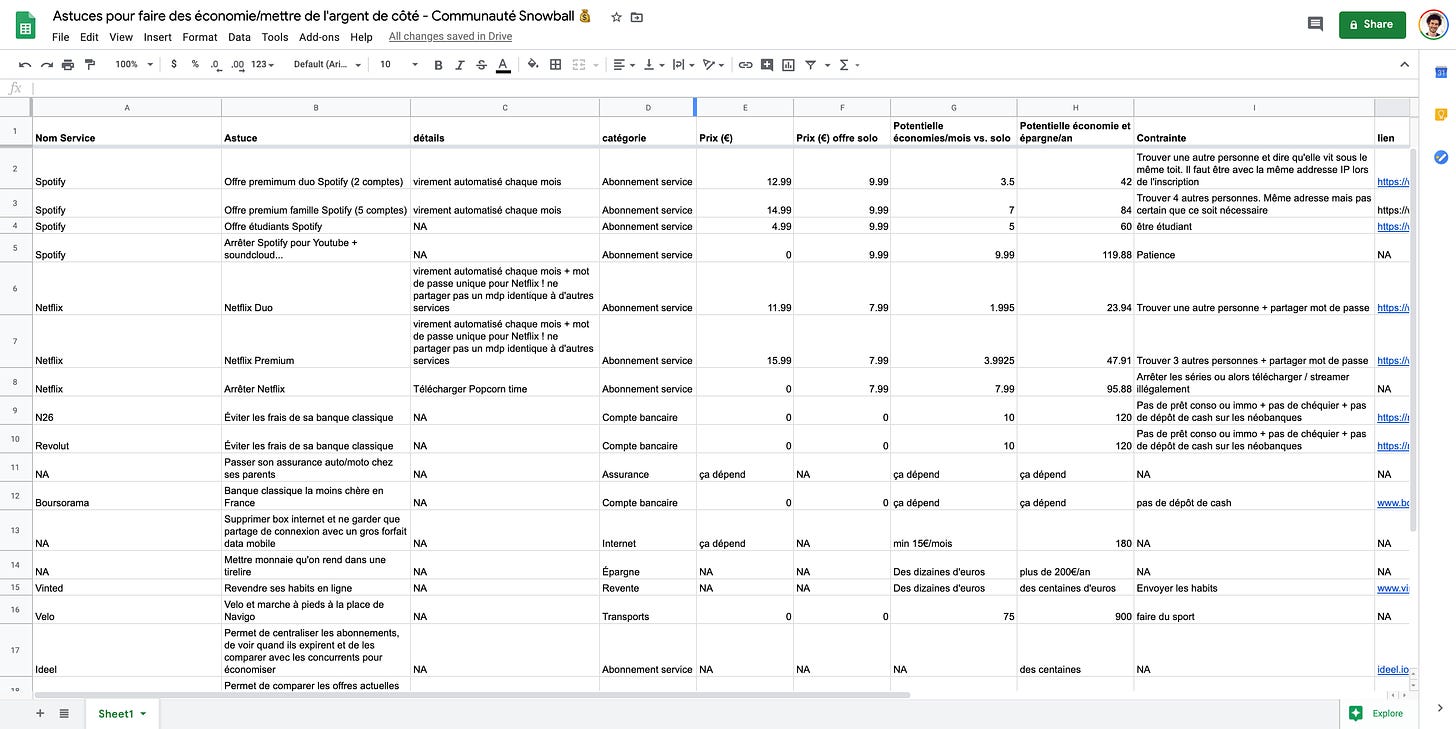

Bonus

Voici une petite fiche qui agrège toutes les astuces des lectrices et lecteurs de snowball suite à ce fil de discussion sur les différentes façons de faire des économies. (la fiche est éditable donc n’hésitez pas à ajouter de nouvelles astuces mais ne faites pas n’importe quoi avec 😁)

À vous !

Quelques petites questions pour vous (répondez simplement à cet email).

Qu’avez-vous pensé de cette édition ?

Comment vous sentez-vous par rapport à la situation actuelle en ce qui concerne vos investissements et votre situation financière ?

Vous avez aimé cette édition ? Vous pensez qu’elle peut servir à quelqu’un ? Cliquez sur le petit coeur ❤️et partagez cette édition à quelqu’un :

La semaine prochaine cap sur les actions ! Ce sera plus concis. Je vous parlerai des différents outils que vous pouvez utiliser pour vous lancer (avec des reviews et tutoriels).

Bonne semaine à toutes et à tous, profitez du confinement pour faire tout ce dont vous n’avez pas le temps de faire d’habitude. 💪

Et surtout…

Restez chez vous…on vous surveille :

Blague à part…restez chez vous. Soyez prudents.

❤️

Et comme toujours…Soyez conscient·e des risques.

Toute opération de trading et d’investissement comporte des risques de perte en capital. N’investissez jamais de l’argent dont vous pourriez avoir besoin rapidement :) jamais. Les informations présentées sur cette page, vous sont communiquées à titre purement informatif et ne constitue ni un conseil d’investissement, ni une offre de vente, ni une sollicitation d’achat. C’est un guide pour les curieux et les curieuses qui veulent se lancer dans des investissements ou qui veulent simplement mieux gérer leurs finances perso. Il est toujours important de bien réfléchir et de croiser les données avant de se lancer :)

Hello Yoann, merci pour ces infos. Etant donné que tu as récemment investi dans un immeuble de rapport j'aurais savoir quelle a été ton profil investisseur avant l'achat ? Stratégie horizon < 1 an ? Car je souhaiterais investir cette année dans l'immobilier et j'aimerais donc savoir quelle serait une bonne approche d'investissement pour booster son épargne et pouvoir avoir du cash sur un horizon a court terme. Je te remercie de ton retour.

Hello Yoann et merci! Comment est-ce possible d'investir seulement un pourcentage de mon épargne par mois dans l'immobilier? Pour cela, il faudrait que je mette toute mon épargne existante dans l'apport, non? Dans tes exemples, je vois 100€ par mois dans l'immobilier, je ne vois pas concrètement comment c'est faisable (du moins dans mon cas) Merci!